retour

retour

Article Droit du travail et de la protection sociale | 09/07/18 | 17 min. | Isabelle Hadoux-Vallier

Dans le chapitre « Des entreprises plus innovantes » à la section « Améliorer et diversifier les financements », le très ambitieux projet de loi PACTE déposé le 19 juin dernier devant l’Assemblée nationale officialise le lancement de la réforme de l’épargne-retraite.

1. Calendrier

Il peut paraître étrange de s’occuper d’abord du dernier étage du système français des retraites (l’épargne-retraite) alors que :

- une réflexion vient d’être amorcée sur les fondations de ce même système (avec la création d’un système universel de retraite de base) et dont la mise en place n’est pas annoncée avant plusieurs années.

- la fusion des régimes de retraite Arrco Agirc (étage intermédiaire du système) entre en vigueur le 1er janvier prochain.

Mais à tout bien y regarder, les calendriers ne sont pas si éloignés les uns des autres et chaque réforme au vu de son contenu peut avancer sans avoir totalement besoin de l’autre.

Du côté de la réforme des retraites de base, après les phases de concertations, le projet de loi devrait être déposé en 2019 au Parlement pour une adoption (et donc une visibilité sur le système)courant 2020 vraisemblablement. Les mesures prises entreront progressivement en vigueur sur plusieurs années à partir de 2025.

Du côté de la loi PACTE, les discussions parlementaires débuteront en septembre prochain et selon un scénario optimiste pourraient aboutir avant la fin 2018. Certaines mesures liées à l’épargne-retraite sont annoncées par ce projet comme devant figurer dans les lois de finances et de financement de la Sécurité sociale (a priori celles votées en décembre 2018). Par ailleurs, le projet de loi Pacte renvoie pour un certain nombre de sujets impactés par cette réforme, à des décrets et surtout des ordonnances à paraître dans les 6 ou 12 mois suivant la publication de la loi. Enfin, il est prévu expressément que les mesures principales de la loi PACTE en épargne-retraite entrent en vigueur au plus tard le 1er janvier 2020.

2. Constat préalable

Partant du constat que l’épargne-retraite est en France morcelée et compartimentée, le projet de loi prévoit, en son article 20, un acte à la symbolique forte : la création dans un unique code (en l’occurrence le code monétaire et financier) d’un chapitre dédié aux « Plans d’épargne-retraite » et applicable à tous les individus quel que soit leur statut.

Le projet de loi PACTE va ainsi bien plus loin que la définition très générale et déconnectée de tout autre texte que la loi du 9 novembre 2010 avait posée en son article 107 relative à l’épargne-retraite.

Il crée un véritable socle juridique commun à toute l’épargne-retraite et procède à un remodelage total de l’architecture des offres en retraite sur le marché français.

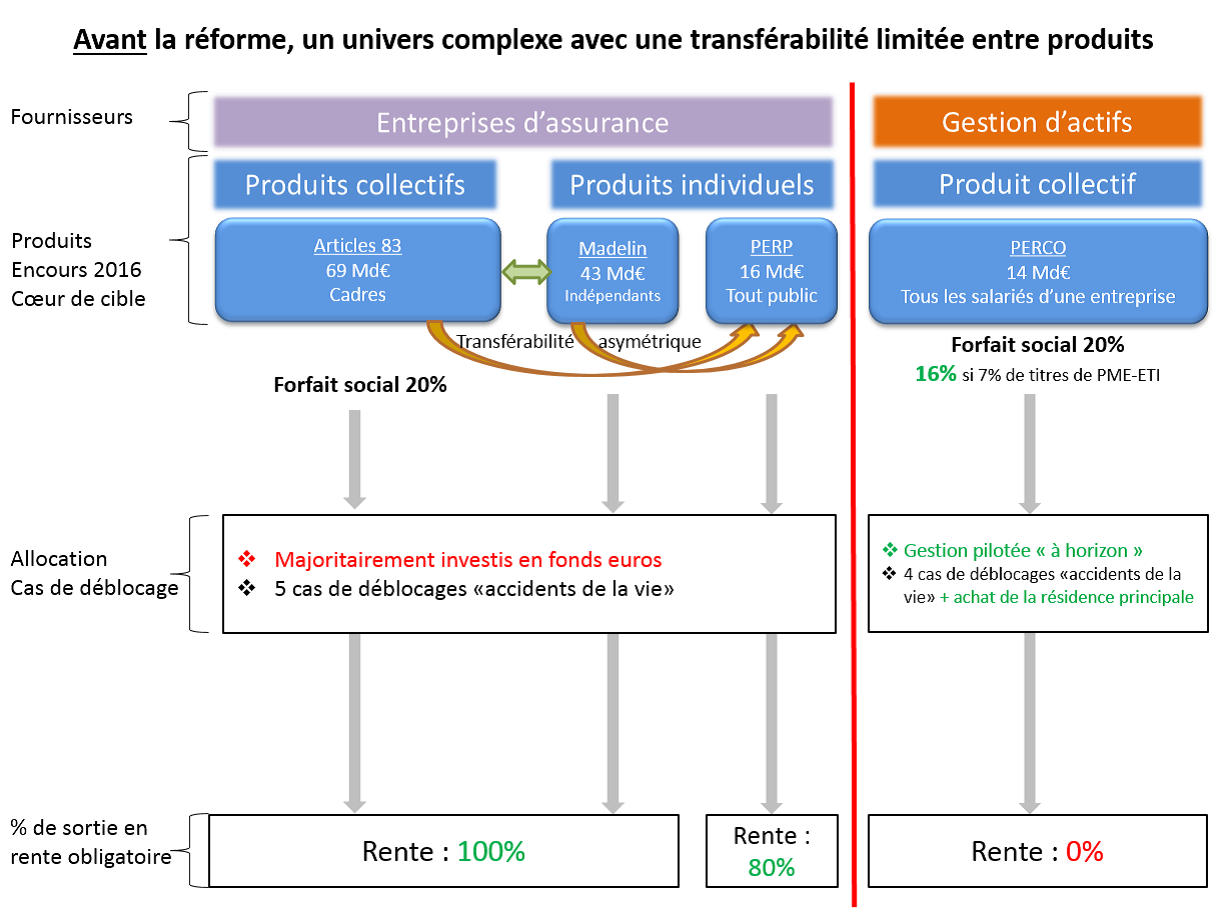

Aujourd’hui l’épargne-retraite rime avec complexité et peine parfois à trouver sa place entre épargne salariale et assurance-vie.

Elle désigne une variété englobant les contrats collectifs et obligatoires d’entreprise (dits « article 83 »), les PERP, les contrats Madelin et Madelin agricoles (pour les travailleurs indépendants), les PERCO mais aussi les contrats PREFON, CRH ou COREM.

Leurs caractéristiques sont diverses et distinctes :

- Le public concerné (salariés, non-salariés, fonctionnaires, individus « sans étiquette »),

- L’environnement fiscal et social,

- Les prestations (capital ou rente),

- La gestion financière de l’épargne,

- Les cas de déblocage anticipé de celle-ci (par exemple, en cas du décès du conjoint/pacsé de l’assuré ;en cas d’invalidité ; en cas de fin de chômage ou 2 ans après révocation d’un mandat social ; en cas de surendettement, en cas pour les non-salariés d’une liquidation judiciaire),

- Les acteurs portant et gérant ces produits : organismes assureurs (sociétés d’assurance, institutions de prévoyance, mutuelles), sociétés de gestions d’actifs, fonds de pension de retraite supplémentaire (FRPS).

Leur hétérogénéité est telle

qu’elle n’a jamais non plus permis – malgré les incitations européennes – une

vraie portabilité des droits acquis par l’individu dans un dispositif vers un

autre, au gré de son parcours professionnel ou non – et ce alors que toutes ces

offres ont pour finalité affichée la constitution d’un complément de revenu au

moment de la retraite.

3. Architecture générale nouvelle

La nouvelle architecture posée par le projet de loi PACTE lève beaucoup de ces différences.

A ce stade ne sont pas concernés les PREFON, CRH, COREM et autres contrats du même type.

Les nouveaux dispositifs d’épargne-retraite pourront être proposés indifféremment par les assureurs et les sociétés de gestion d’actifs.

Il y aurait un seul produit individuel : le PERin qui prendrait la succession du PERP et du « Madelin ». Plus qu’un produit individuel, il s’agit en réalité d’un dispositif collectif à adhésion facultative/individuelle, la gouvernance faisant intervenir une association souscriptrice représentant les intérêts des assurés.

Puis cohabiteraient deux produits collectifs. Comprenons par-là deux dispositifs mis en place dans une entreprise pour une collectivité de salariés :

- Un produit universel pour l’ensemble des salariés (proche donc d’un PERCO)

- Un produit catégoriel pour une catégorie dite objective de salariés (proche donc des contrats « article 83 »).

4. Un socle et des points communs inscrits dans la loi

Tous ces produits devront obéir à un certain nombre d’éléments communs :

- Possibilité pour chaque personne de transférer individuellement leur épargne d’un véhicule à un autre et de manière indifférenciée, impliquant des frais de transfert ne pouvant excéder 3% des droits acquis ;

- Application d’un taux réduit de forfait social sur les versements de l’employeur pour les produits collectifs : inspiré de la règle appliquée au PERCO, le forfait social sera de 16% (au lieu de 20%) si l’épargne est affectée à des investissements comportant une certaine proportion de titres (10%) destinés au financement des PME-ETI ;

- Un environnement fiscal avantageux est conservé avec une déductibilité à l’impôt sur le revenu des versements volontaires individuels sur tous les produits (y compris PERCO)

- La gestion financière de l’épargne sera par défaut pilotée par horizons (affectation des versements sur des investissements plus risqués au départ et de moins en moins risqués au fur et à mesure que l’on s’approche du terme)

- Les cas de déblocage anticipé se voient enrichis pour tous les dispositifs d’un cas prévu pour le PERCO, à savoir l’acquisition de la résidence principale (ne pourront alors être débloquées que les sommes issues des versements volontaires et de l’épargne salariale) ;

- La sortie en rente restera la règle pour les sommes issues des versements obligatoires ; en revanche, pour tout ce qui correspondra aux versements volontaires et à l’épargne salariale, l’assuré aura le choix entre une sortie en rente ou en capital.

Ce

socle commun est inscrit par la loi PACTE dans le chapitre dédié du code

monétaire et financier et pour le forfait social dans le code de la sécurité

sociale.

5. La feuille de route de l'ordonnance complémentaire à venir sur l'épargne-retraite

Dans les 12 mois de la

publication de la loi PACTE, le Gouvernement est habilité à procéder par voie

d’ordonnance aux mesures suivantes :

- Pour les produits collectifs : la gouvernance et les modalités d’association des salariés de l’entreprise aux prises de décision concernant la gestion de l’épargne ; les règles de mise en place au sein de l’entreprise ainsi que les obligations d’information et de conseil dans ce cadre ; les modalités de gestion des droits des salariés en cas de modification de la situation juridique de l’entreprise ; le régime juridique du produit universel concernant l’ensemble des salariés (avec une condition d’ancienneté possible) et en particulier sur l’origine des versements et les actifs éligibles ; la réglementation pour le produit catégoriel sur les catégories éligibles de salariés (aujourd’hui critères prévus à l’article L. 242-1 al. 6 à 8 du code de la sécurité sociale età l’article 83 du code général des impôts), sur l’origine des sommes et les actifs éligibles.

- Pour le produit individuel : la souscription et la gouvernance par une association et les obligations d’information et de conseil.

- Pour tous : contraindre les assureurs et autres entités habilitées à établir un cantonnement comptable pour l’affection des engagements d’épargne-retraite qu’ils portent.

Parallèlement ou consécutivement des décrets sont annoncés sur certains points de la loi PACTE évoqués précédemment.

Autant de mesures qui vont mobiliser un grand nombre de textes à modifier qui relèvent du droit du travail, du droit de la sécurité sociale, du droit fiscal, du droit des assurances ou du droit financier.

6. Sort des contrats existants

L’ensemble devrait voir le jour le 1er janvier 2020 au plus tard.

S’il paraît compliqué d’appliquer d’emblée cette réforme aux régimes et contrats existants, il n’est pas interdit qu’une période transitoire soit ouverte pour les dispositifs existants en vue d’une mise en conformité ou d’une transformation sur incitation forte.

Le projet de loi PACTE invite le Gouvernement à définir dans son ordonnance les conditions dans lesquelles les nouvelles mesures sont applicables en tout ou partie aux produits d’épargne retraite existants et aux contrats en cours.

7. Mais encore... sur la retraite...

On ne peut évoquer

l’épargne-retraite sans penser à :

- Un dispositif ancien, souvent malmené par l’image qu’il dégagerait et pourtant si utile et unique dans les entreprises : il s’agit des régimes de retraite à prestations définies dits « article 39 » ;

- Des acteurs plus récents sur ce marché et qui ne rencontraient pas jusqu’ici un grand succès en France : les « institutions de retraite professionnelle » ou IRP (pour laversion européenne) ou fonds de pension (pour la version moins juridique).

Le projet de loi PACTE se soucie également de leur sort. Ces sujets devant évoluer sur impulsion de directives européennes, c’est donc dans la partie du projet PACTE consacrée à la transposition, l’aménagement et l’adaptation au droit européen qu’on les retrouve.

Pour les régimes de retraite à prestations définies, il est envisagé la transposition de la directive 2014/50/UE du 16 avril 2014 relative aux prescriptions minimales visant à accroître la mobilité des travailleurs dans l’Union européenne. Ce texte devait être transposé avant le 21 mai 2018 dans les Etats membres et prescrit en vue de faciliter cette mobilité, une amélioration de l’acquisition des droits à retraite, ainsi que leur préservation.

Précisons d’ores et déjà que la

directive exclut de son champ d’application notamment:

Les régimes qui, à la date d'entrée en vigueur de la directive (donc mai 2014), ont cessé d'accepter de nouveaux affiliés actifs et restent fermés à de nouvelles affiliations ;

Les périodes d’emploi accomplies avant la transposition de la directive.

Une telle transposition en France plaçait évidemment dans la ligne de mire du législateur les régimes dits « à droits aléatoires », c’est-à-dire ceux dont le bénéfice de la rente de retraite promise est lié à la condition d’achèvement de la carrière du salarié ou bénéficiaire (souvent aussi dirigeant ou mandataire social).

Cette condition et l’architecture de ces régimes avaient été créées en son temps par la loi du 21 août 2003sur les retraites, en contrepartie desquelles un environnement social favorable avait été consenti au titre de l’article L. 137-11 du code de la Sécurité sociale. Certes au fil des ans, cet environnement s’est détérioré, alourdissant les engagements des entreprises et les contributions dues par les rentiers.

Par exemple, l’employeur doit verser des contributions sociales aux taux de :

- 24% des versements lorsque la gestion est externalisée auprès d’un assureur (initialement 6%) / 48%des dotations aux provisions ou des sommes inscrites à l’annexe du bilan, lorsque la gestion en est interne (à l’origine 12%) ;

ou

- 32% des rentes versées (à l’origine entre 0% et 8% par tranches de rentes).

Mais beaucoup perdurent encore représentant en 2016, 205 000 bénéficiaires pour un encours total de 40 Md€.

Le projet de loi PACTE envisage, en son article 65, d’habiliter le Gouvernement à prendre par voie d’ordonnance dans un délai de 6 moisde la publication de la loi, les mesures suivantes :

- Interdire de conditionner l’acquisition de droits à retraite à une présence dans l’entreprise sur une durée excédant 3 ans ;

- Adapter le régime social applicable aux versements de l’entreprise en cohérence avec les autres dispositifs collectifs d’épargne-retraite ;

- Adapter le régime fiscal et social applicable aux rentes versées ainsi qu’au financement de l’employeur ;

- Fixer le cadre liant la mise en place de ces régimes à la mise en œuvre d’autres régimes bénéficiant à l’ensemble des salariés ;

- Pour la prestation, définir des plafonds d’acquisition des droits à retraite versés sous forme de rente, conditionnant le régime fiscal et social qui sera acté ;

- Pour la prestation encore, permettre et encadrer les modalités reliant le bénéfice de la rente à des conditions liées aux performances professionnelles du bénéficiaire ou à tout autre critère individualisable ;

- Prendre toute mesure de coordination au sein de 6 codes concernés (assurances, mutualité, sécurité sociale, travail, commerce et code général des impôts).

Des dispositions transitoires seront prévues par cette même ordonnance pour les régimes de retraite à droits aléatoires existants. Autrement dit, une transformation radicale de ces régimes est d’ores et déjà programmée.

Enfin, le projet de loi PACTE clôture le sujet de la retraite supplémentaire en transposant, en son article 67, la directive 2016/2341UE relative aux activités et à la surveillance des IRP et qui révise au niveau européen le cadre d’exercice de ces organismes dédiés à la retraite professionnelle (hors caisses de retraite légale obligatoire) abrogeant notamment la directive originelle 2003/41/CE.

Cette question vise à placer sur le marché de l’épargne-retraite d’autres types d’acteurs que les organismes assureurs.

L’objectif ici est double : procéder à cette transposition mais aussi aménager (déjà !) le cadre des fonds de pension à la française (les FRPS) nés de l’ordonnance du 6 avril 2017.

Aucun à ce jour n’ayant été créé, du fait certainement de nombreuses contraintes réglementaires (et malgré un environnement prudentiel allégé), il s’agit de développer l’activité de ces organismes en simplifiant les règles qui leur sont applicables et favoriser les transferts de portefeuille des assureurs vers ces nouveaux organismes.

Parallèlement, la première tentative en France sur cette activité dédiée de retraite professionnelle (hors cadre assurantiel) par l’ordonnance du 23 mars 2006 relative aux RPS (transposant la directive IRP 2003/41) n’ayant pas non plus été jusqu’au bout de la logique des textes européens, l’ordonnance post-loi PACTE visera à élargir leurs compétences de manière à pouvoir gérer des dispositifs de retraite de manière transfrontalière.

D’ailleurs dans le même esprit, et pour parachever cette construction sur l’épargne-retraite, nous pouvons noter le projet de règlement déposé le 29 juin 2017 par la Commission européenne visant à créer le PEPP (pour « Pan European pension product » ou produit paneuropéen d’épargne-retraite individuelle).

Ce texte à application directe dans les Etats membres (et visé dans l’étude d’impact de la loi PACTE) pose les bases d’un produit qui n’a pas vocation à se substituer à ceux locaux. Il s’agit plus exactement des bases d’un label qui sera apposé par l’EIOPA (autorité européenne des assurances et des pensions professionnelles) sur des produits d’épargne retraite proposés par des assureurs, des banques, des IRP, des sociétés de gestion. Ils devront respecter le cahier des charges minimal imposé qui comportera notamment une véritable portabilité des droits acquis en retraite si le souscripteur s’établit dans un autre Etat membre. Pour ce qui est du cadre fiscal de ce PEPP, la Commission recommande de ne pas mettre en place un traitement fiscal spécifique : il invite les Etats à appliquer le même traitement fiscal que celui existant pour leurs produits nationaux même si le label PEPP ne remplit pas toutes les conditions nationales posées par leur loi fiscale.

Le projet de règlement a donné lieu à quelques arbitrages et fait l’objet de discussions devant le Parlement européen.

La loi PACTE après certainement des débats riches et nombreux devant l’Assemblée nationale et le Sénat n’en apportera pas moins une véritable avancée sur l’épargne-retraite.

Voici pour les acteurs de l’épargne-retraite de très beaux chantiers qui leur permettront aussi de mettre en application les préceptes de la directive sur la distribution en assurance transposée il y a peu par ordonnance (dont l’entrée en vigueur est prévue pour le 1er octobre 2018).

Voici pour les entreprises et employeurs des mécanismes nouveaux de rémunération différée pour leurs salariés et combinables avec les dispositifs d’épargne salariale. Etvoici certainement une période de réflexion et transformation pour les entreprises qui avaient déjà mis en place des dispositifs d’épargne-retraite.

Voilà enfin pour les individus (salariés ou non) un paysage plus lisible et attractif sur l’épargne –retraite, et surtout plus en adéquation avec toutes les étapes de leur vie, professionnelle ou non.